自社株買いが発表されると、その後の株価はどうなるのか?実例を多く見たい。

そんな投資家の為に自社株買い発表後、どのような値動きとなったのか?株価チャート実例集を作成しました。また自社株買いのメリットやどのような効果を持つのか?株価を上下させる背景についても解説。自社株買い銘柄を売買したい投資家は是非読んでいって欲しいですね。

自社株買い発表、その後の株価の値動きまとめ

自社株買いが発表されると株価は基本的に上昇します。早速各社の値動きを見ていきましょう。

9437 NTTドコモ 3.85%の自社株買い実施

2019年4月26日にNTTドコモは3,000億円を上限に自己株式の取得を実施すると発表。

取得する自己株式は1億2,830万株(発行済み株式の内3.85%)。取得期間は2019年5月7日から2020年4月30日。

発表以降、NTTドコモの株価チャートは上昇を続け、間近では3100円近くで推移。自社株買いにより30%近く株価が上昇しました。

7203 トヨタ自動車 1.73%+1.19%の自社株買い実施

2019年5月8日、トヨタ自動車は3000億円を上限とし、自社株買いを発表。発行済み株式総数(自己株式を除く)の1.73%。取得株数の上限は5000万株。取得期間は5月15日~9月30日。

続いて2019年11月7日、2000億円を上限、取得株数の上限は3400万株(1.19%)、取得期間は11月11日~翌年3月31日の自社株買いを発表。

トヨタは2回の自社株買いを実施。1回目は効果が出るまで3週間程度時間がかかったものの、次第に株価は上昇。2回目の自社株買いは反応が小さいものの、株価は高値圏で維持しています。

8058 三菱商事 7.5%の自社株買い実施

5月9日 三菱商事は3,000億円を上限に1億2,000万株の自己株式取得を発表。取得株式は発行済み株式の7.5%。取得期間は5月10日から翌年5月8日。

自己株取得を発表したものの株価に勢い無し。理由は予算から考えるに自己株取得の目標株価が2,500円以下だったと推測できます。ただし、株価が2,500円近くまで下落した所から急反発。目標株価付近では自社株買いが力を発揮しました。

9432 日本電信電話(NTT) 2.76%+2.84%の自社株買い実施

2019年5月10日に2,500億円を上限に5,300万株(2.76%)。5月13日~7月31日にかけて取得。さらに8月6日には3,000億円を上限に5,300万株(2.84%)の自己株買いを発表。取得期間は8月7日~9月30日でした。

※最初の自社株買いでは5,048万株の取得を成功。

2回の自社株買いとも株価を押し上げました。その後も上昇トレンドの流れが継続。NTTの目標自己株取得単価は約4,717円。発表時の株価(約2,300円)を大きく上回る価格でも自己株を取得すると発表したため、株価上昇に大きな影響を与えました。

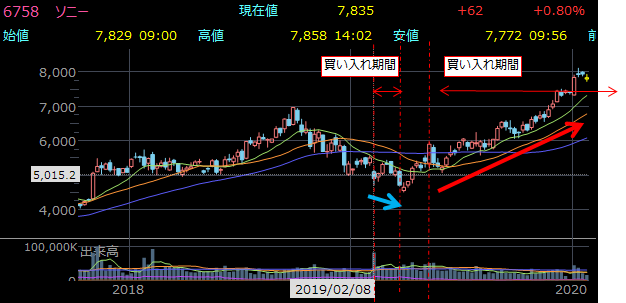

6758 ソニー 2.36%+4.8%の自社株買い実施

2019年2月8日に1000億円、3000万株(2.36%)を上限に自社株買い発表。取得期間は2月12日から3月22日。さらに同年5月16日にも2000億円、6000万株(4.8%)を上限に自社株買いを発表。取得期間は2019年5月17日から2020年3月31日。

1度目の自社株買いは株価下落に歯止めをかけた格好です。その後、規模2倍の自社株買いにより株価は上昇。間近の高値7,000円すら超えました。

4307 野村総合研究所 13.52%の自社株買い実施

野村総合研究所は6月18日に約1億191万株、1600億円を上限に親会社である野村ホールディングスよりTOBに自己株式を取得すると発表。価格は既存の株主の利益を尊重し1株当たり1570円と17日の株価終値に対し9.42%の割引き価格。買い付け期間は7月1日~7月29日。

TOBによる自社株買い発表直後は動き無し。買い付け期間になると急上昇。買い付け期間から3か月後には最終利益を増額修正、加えて自己株式の消却を発表。さらに株価は上昇。

9433 KDDI 3.1%の自社株買い実施

2019年5月15日に1500億円、7300万株(3.1%)を上限に自社株買いを発表。取得期間は5月16日~12月23日。同時に保有していた自己株式1億7663万株(6.98%)の消却も実施すると発表。

自社株買い+保有自己株の消却のダブルインパクトにより株価は強く上昇。高配当銘柄(3%以上)であり、さらに17期連続で増配中。強い株主還元姿勢も株価に好影響を与えました。

8035 東京エレクトロン 8.5%の自社株買い実施

5月27日、東京エレクトロンは最大1500億円、1400万株(8.5%)を上限に自己株式の取得を発表。取得期間は5月28日~12月31日。2015年に自社株買いを行ってから4年ぶり。

自社株買い発表以降、株価は急上昇。14,600円から25,000円までの上昇は驚異の1.7倍。

スポンサードサーチ

どうして自社株買いは株価を上昇させるのか?

自社株買いを行い、株を消却すると各種財務指標が改善します。せます。結果、割安感のある株価に惹かれ、買い注文が集まり、株価が上昇します。

改善する財務指標

PER(株価収益率)、ROE(自己資本利益率)、ROA(総資産利益率)、EPS(1株当たり利益)

状況によって改善する各種指数

PBR(株価純資産倍率)、BPS(1株当たり純資産)

投資判断に使うPERの目安値について徹底解説!

ROEとROAの違いとは?株取引でのROEの使い方

ROAがマイナスってどういう意味?ROAの目安とは?

PBRとは?本当にPBRの目安は1倍以下なのか徹底解説

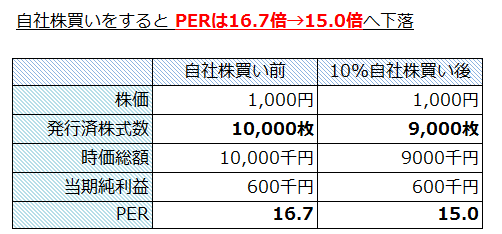

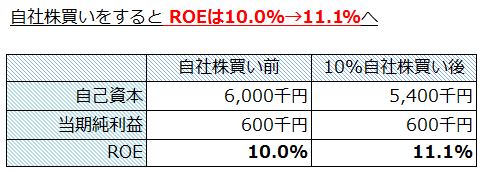

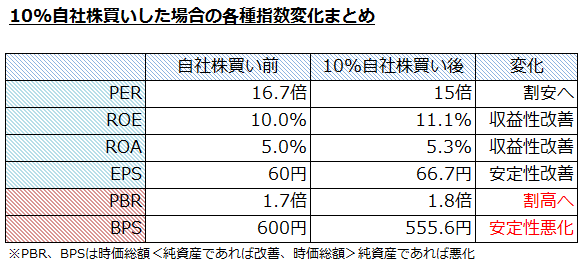

実際にどの程度改善されるのか?具体例を用いて計算してみます。計算条件は全て同じ。発行済み株式総数の内、10%を自社株買いを行ったものと仮定します。

※自社株買いの効果検証 詳細条件(時価総額 10,000千円 株価1,000円×発行済み株式数 10,000枚、総資産 12,000千円 負債 6,000千円 純資産(自己資本) 6,000千円、当期純利益 600千円)

PERは16.7倍→15.0倍へ下落、割安な株へ

PER・・・株価収益率 計算:(株価×発行済み株式数)÷当期純利益

自社株買いによりPERが16.7倍から15.0倍へ下落。当初のPER16.7倍近い水準になる株価は約1,113円。理論上株価には約11.3%もの上昇圧力が生まれます。(600千円×16.7倍÷9,000枚=1113円)

ROEは10.0%→11.1%へ 収益性が改善

ROE・・・自己資本利益率 計算:当期純利益÷自己資本×100

自己株買いにより自己資本が減少。結果、企業の収益性を指すROEは10.0%から11.1%へと改善しました。ROEが改善すれば将来的な純資産も増加すると考えられます。

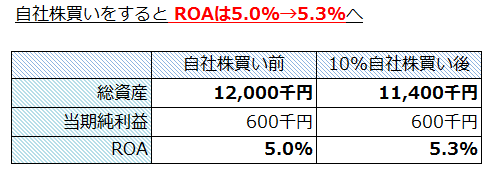

ROAも5.0%→5.3%へ 収益性が改善

ROA・・・総資産利益率 計算:当期純利益÷総資産×100

ROEと同じく収益性を示すROA。自社株買いを行うと総資産が減少、総資産利益率は改善。

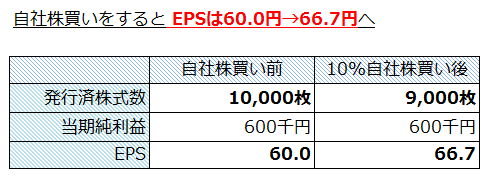

EPSは60.0円→66.7円へ 1株当たり利益が増加

EPS・・・1株当たり利益 計算:当期純利益÷発行済株式総数

自社株買いを行うと発行済み株式数が減少し、EPSは改善。一般的に株価はEPS×PER(株価収益率)で評価できるため、EPSの増加は株価上昇の後押しとなります。

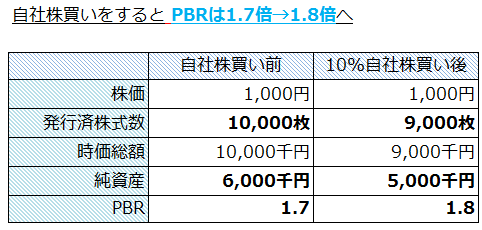

PBRは1.7倍→1.8倍へ 割高感増へ

PBR・・・株価純資産倍率 計算:(株価×発行済み株式数)÷純資産

PBRは状況によっては改善する指標です。今回はもともとPBRが1倍以上だった為、指標は割高に変化。PBR1倍未満の株であれば値が小さくなり、割安感が生まれます。

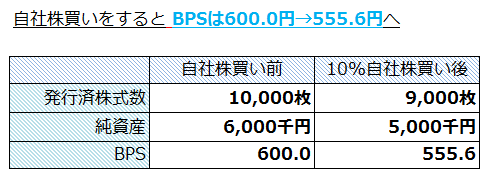

BPSは600.0円→555.6円へと下落

BPS・・・1株当たり純資産 計算:純資産 ÷ 発行済株式総数

企業の安定性を示すBPSも状況によって改善する指標です。今回は悪化。PBRと同じく、時価総額>純資産(自己資本)となっている状況だとBPSは悪化します。ただし、時価総額<純資産(自己資本)という状況であれば値は改善します。

自社株買い後、各種財務指標の変化まとめ

今回の試算では6個の指数の内、4個は改善、2個は悪化。

もし、純資産(自己資本)>時価総額であればPBR、BPSも改善しており、自社株買いにより、6つ全ての指標が改善する結果となっていました。

つまり、会社の純資産よりも時価総額が低く見積もられている会社ほど、自己株式の購入による株価上昇効果が得られます。

また自社株買いは株主資本コストを低減させる効果を持ちます。自社株買いにより株主が減れば、配当金や株主優待にかかる出費を削減できます。高配当銘柄ほど自社株買いの恩恵は多く、投資家人気が集中します。

そんな自社株買いは2001年の商法改正以降、年々増加傾向にあります。

Tips 2001年以前は下記理由により、自社株買いは禁止されていた。

・会社財産の充実を害し会社債権者および会社の利益を害する

・会社の内情に通じた取締役等が株価下落時に自己の株式を買い占めた後、価格を高騰させる投機取引を行い、一般投資家・株主を欺瞞する弊がある(食い逃げ増資)

・会社が自己の株式の取得による株価の維持工作、増資のための株価工作(株価のてこ入れまたは工作買い)などにより不当な株価操縦を行い、一般投資家を欺瞞する弊がある

以前は取引市場が未成熟であった為、自己株取得は一部の者が利益を独占することが可能でした。今は公平な環境が整備され、個人投資家も公平に株価上昇の恩恵を受けることができます。

自社株買い、初の10兆円視野 19年度、持ち合い解消で (日本経済新聞)

上場企業が自社の株式を買い入れる自社株買いが、2019年度に初の10兆円に達する可能性が高まってきた。コーポレートガバナンス・コード(企業統治指針)が浸透し、政策保有株(持ち合い株)の解消が自社株買いの増加に寄与する。企業業績の好調にもかかわらず株安なのも企業の自社株買いを後押ししている。

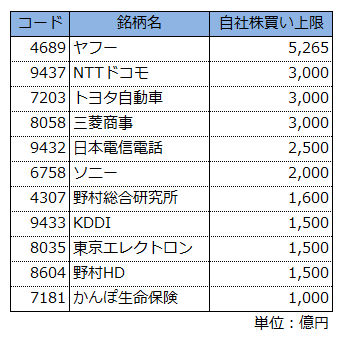

私が調べても、多くの自社株買い企業を見つけることができました。(掲載は一部上場企業のみ)

自社株買いは個人投資家、また企業どちらにもメリットのある施策です。

・配当金といった費用削減

・敵対的買収、M&A対策

・事業規模の縮小、スリム化

・従業員へのストックオプションなどなど

色んな銘柄を売買するのではなく、自社株買い銘柄を狙うことで、効率的に売買できますね。

自社株買い後の株価チャート実例!その後の値動きまとめ

以上、自社株買いとその後の値動き。また自社株買いについての解説でした。

実例を見る限り、自社株買いは株価を上昇させることが分かりました。ただ1点注意しなければならないことがあります。

自社株買いは資金に余裕のある好業績企業しか実施できません。

→そもそも好業績だから自社株買いが実施できたのでは?

→そもそも好業績なら、もともと株価は上昇しやすい地合いであった?

という点です。

自社株買いを発表すると注目を浴びます。結果、好業績にも関わらず注目されていなかった自社株に注目が集まり、株価が上昇した。ということも考えられます。

好業績だから株価が上昇したのか?自社株買い発表により株価が上昇したのか?各種財務指標の改善により株価が上昇したのか?真実は神のみぞ知ることろ。ただ自社株買い銘柄の株価は上昇しやすいという事実は間違いないでしょう。

この他、投資家に役立つ記事を多く書いています。良ければ下記関連記事より読んでみて貰えると嬉しいですね。