日経平均株価ってどのように計算されているの?

そんな疑問を抱えている投資家の方に、日経平均株価の計算方法について解説!単純に日経225銘柄の株価合計÷225で計算されると思いきや、実は少し複雑。理解すれば日経225取引を優位に取引することも可能なので、しっかり勉強していきましょう。

日経平均株価の計算方法、計算式

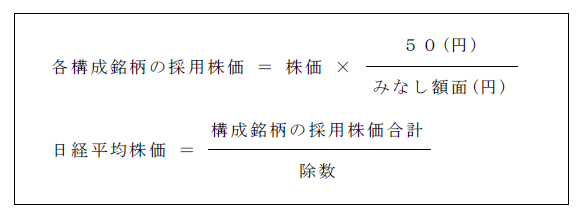

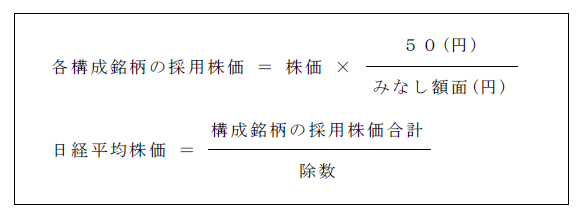

日経平均株価は次の計算式で計算することが可能です。

日経平均株価の計算式

なんだか難しそうな計算式ですね。ぱっと見では意味不明な計算式。

大昔、日経平均株価の計算は「採用銘柄225社の株価合計÷225」で行うことができました。が、長い年月をかけて株価算出のルールが変更となったり、株式分割などで株価が大きく変化したりした影響で今は複雑。

自ら手計算するのは正直オススメできません。

とはいっても、この計算方法を理解していると日経225取引時に”どの銘柄の動向に注意を払えば良いのか?”を知ることができます。せっかくなので要所を押さえていきましょう。

1・構成銘柄の採用株価の計算方法

昔の株式は1株当たりの額面が決まっていました。種類は20円、50円、500円、5万円の4つ。通称、みなし額面。

額面50円の株式なら投資家が1株あたり50円を支払って株式を購入したことを示します。額面5万円なら1株購入するのに必要な資金は5万円。

この額面の違いを無視し、平均株価を計算すると額面が大きな銘柄ほど、平均株価に強く影響を与えてしまいます。

例)単純に平均化すると額面が大きな銘柄ほど影響大

| 額面 | 株価(時価) | 変動幅 | |

| A社 | 50円 | 55円 | 1.1倍 |

| B社 | 50,000円 | 52,000円 | 1.04倍 |

| 平均株価 | 25,025円 | 26,027.5円 | 約1.04006倍 |

A社とB社の平均株価は25,025円。それぞれ株価が1.1倍、1.04倍へと上昇したとします。株価を単純に平均化すると、平均株価は約1.04006倍の上昇。

両銘柄に同じ比重を与えて平均株価を計算すると(1.1倍+1.04倍)÷2=1.07倍×額面平均25,025円=26,776.75円となり、こちらが正しい平均株価です。

個々の株価合計÷採用銘柄で平均株価を計算すると、株価が大きな銘柄ほど強い影響を与えます。日経平均株価は日本全体の相場感を測る指標。単一の銘柄に強い影響を受けるわけにはいけません。

という理由により、まず

各構成銘柄の株価=株価×50円÷みなし額面”

という計算を行い、各銘柄が平均株価に与える影響を均等化する必要があります。参考までに各上場企業のみなし額面を見てみましょう。

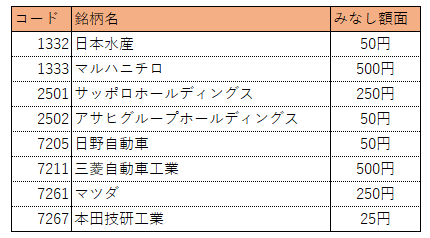

日経平均株価採用銘柄:みなし額面の例

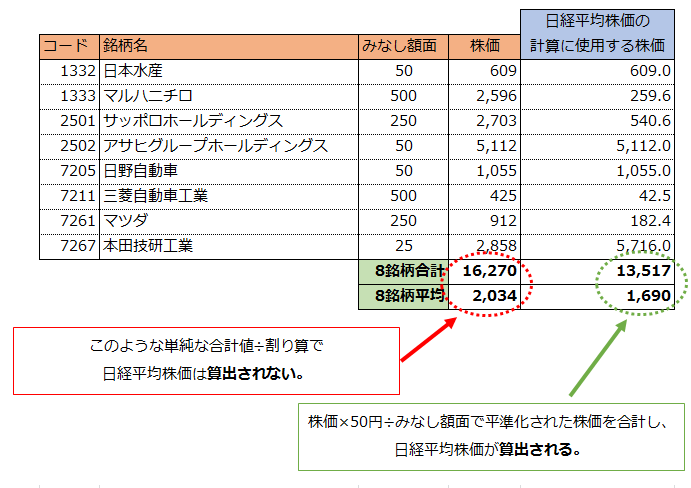

日本水産のみなし額面は50円なので、そのままの株価を使って日経平均株価を計算することができます。対して、マルハニチロのみなし額面は500円。日経平均株価計算の時は、株価の10分の1を足し算しなければいけません。

例)みなし額面の違いを均等化

ここまでくると、「あっ日経平均ってこんな風に計算されていくのかな?」というイメージが湧いてきますよね。

ただし、みなし額面は株式分割、株式併合によって変化します。

例えばみなし額面が50円だった会社が1株を2株に株式分割すると、みなし額面は50円÷2=25円となります。※マツダ、本田技研工業は株式分割の影響で、みなし額面がもとの半額。

2・日経平均株価の計算方法

各構成銘柄の株価は計算することができました。あとは足して割り算すれば平均株価が計算できる。と思いきや、まだ甘い。

次に“各構成銘柄の株価合計÷除数”という計算を行います。

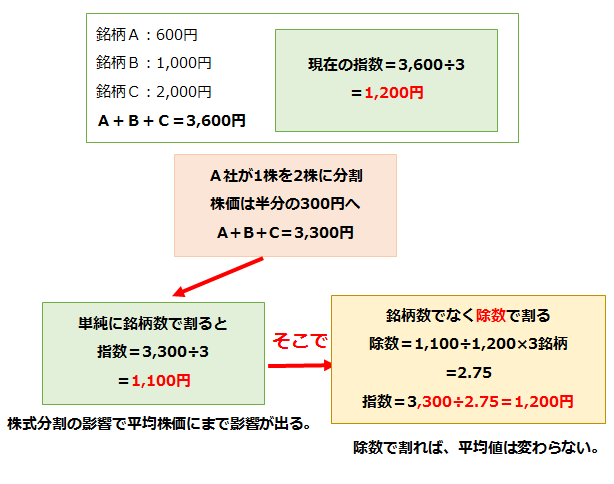

株価は分割や併合により1株当たりの価値が大きく変動し、日経平均株価に影響を与えます。また採用銘柄の入れ替えなども平均株価に強く影響を与えてしまいます。

これら影響を防ぐ為に使うのが除数という値。

例)除数の役割。除数を使い、日経平均株価を正しく計算する。

単純な平均株価に除数を掛けることで、日経平均株価の連続性・継続性を維持。現在の景気感と過去のデータをきちんと比較することが可能になります。

この除数は一定期間ごとに見直しがされており、間近では2021年1月13日に「27.769」に改訂されています。※最新の除数はこちらから参照

スポンサードサーチ

日経平均株価は誰が計算している?

日本を代表する株価指数「日経平均株価」。

東京証券取引所第一部上場の225 銘柄の平均株価である為、東京証券取引所が作成していると思われがちですが、1970年以降は日本経済新聞社が計算しています。

225銘柄の選定基準は「市場流動性」。

流動性の高い株を日経平均株価の算出に選び、流動性の低い株は除外していく。という方針で随時銘柄が入れ替えられています。

流動性の有無は2つの基準で判断されます。

・売買高当たりの価格変動率「高値÷安値÷出来高」の値が低い。

売買代金が多い=流動性が高い。ということ。後者は「わずかな売買で株価が大きく変動していないか?」を測るためです。株価の高値を安値で割り、さらに出来高で割り算することで「売買高当たりの株価変動率」を計算できます。

株価変動率が低いほど「流動性が高く」、頻繁に売買されている証となります。

また日経平均株価はセクター毎に流動性の高い銘柄が選ばれています。どこかのセクターに偏りすぎないよう、微妙な調整が行われているからこそ、日本を代表する株価指数。

日経平均株価の計算方法まとめ

日経平均株価の計算方法は次の通り。

日経平均株価の構成銘柄1つ1つの株価を平準化、平均株価に与える影響を均一化します。次にそれら株価を全て合計し、除数で割り算することで日経平均株価を計算することができます。

実はこの計算方法。もし1社が急成長し、株価が大きくなった場合、どうしても平均株価に与える影響が非常に大きくなるという不完全さを残しています。結果、225社の内、たった上位10社で平均株価の35%以上もの影響を占めるという現実が起きています。

つまり、日経平均株価の先行きを予想するならば、225銘柄の内、上位10社の動向が非常に重要ということ。

詳細は次の記事で解説しているので良ければ合わせて読んでみてもらえると嬉しいですね。