ストキャスティクスのパラメーター設定方法について学びたい。

そんなトレーダーの方向けに、ストキャスティクスのパラメーター設定方法について文字数16,000文字以上(原稿用紙40枚分)画像20枚以上で完全解説!

記事公開から既に5万人以上のトレーダーに読んで頂いており、ストキャスティクスを極めたい方に超好評のコラムです。

ストキャスティクスの使い方、期間設定、計算方法、おすすめパラメーター、ダイバージェンスの使い方はもちろんのこと、RSIとどっちが優秀なのか?という考察も実施。

トレード上級者の方向けの内容が多く含まれている為、初心者の方には難しい内容もあるかと思います。せっかくなので少しづつでも読み解いてもらえると嬉しいですね。

当ストキャスティクスの解説記事 要点まとめ

・ストキャスティクスは日本語で推計学という意味

・ストキャスティクスは高値と安値に対し、終値がどの位置にあるのかを示す

・「%SD」のパラメーター設定により、ストキャスティクスは2種類に分類

・Slowストキャスティクスはシグナル遅、勝率高、利益小、損失大となる傾向有

・Fastストキャスティクスはシグナル早、勝率低、利益大、損失小となる傾向有

・ストキャスティクスの使い方の1つにゴールデンクロス、デッドクロスがある。

・ストキャスティクスのダマしを回避するならSlowストキャスティクスを採用

・レンジ相場ならFastストキャスティクス一択

・押し目買い、戻し売りでストキャスティクスは使える。

・ストキャスティクスを応用すると、半値戻し、1/2戻し、1/3戻しで使える。

・%Kに影響するパラメーターXは概ね20以上がオススメ

・%Dに影響するパラメーターYは2~3程度、状況によりもっと大きな値がオススメ

・%SDに影響するパラメーターZはFastストキャスティクスの1がオススメ

・ストキャスティクスのダイバージェンスはトレンド転換を測れる。

・ダイバージェンスを確認したいなら%Kのパラメーターは長く取ること。

・ストキャスティクスとRSIは全く別のオシレーター系テクニカル指標

・MetaTrader4(MT4)でもストキャスティクスは使える。

本記事の要点だけでも異常なボリューム。自分で言うのもおかしな話ですが最後まで読んでもらえるか心配になるレベル。

それでは早速、ストキャスティクスの見方など初歩的な内容のおさらいから始めていきましょう。その後、ストキャスティクスのおすすめパラメーター設定・期間といった踏み込んだ内容の解説に移りたいと思います。

ストキャスティクス(Stochastics)とは?

1950年台、アメリカのテクニカルアナリスト兼シカゴ先物トレーダーのジョージ・レーン(George Lane)によって考案されたテクニカル指標「ストキャスティクス」

英語でStochasticsと表記し、日本語の意味は推計学。

ストキャスティクスは当日の終値が過去の高値、安値に対してどの位置にあるかを数値化し、買われすぎ、売られすぎを推計するテクニカル指標です。

RSIが上昇幅、下落幅を使って相場の過熱感を表すのに対し、ストキャスティクスは終値の位置を使って相場の過熱感を推計します。似たようで全く別のテクニカル分析です。(詳細は後述)

ストキャスティクスは「%K」「%D」「%SD」という3つのパラメーターから構成され、3つ目のパラメーターである「%SD」のパラメーター設定により、ストキャスティクスは2種類に分類されます。

パラメーター「%SD」の設定値で種類が変わる。

ストキャスティクスはスローストキャスティクススティクスと、ファストストキャスティクスの2種類に分類できます。

「%SD」を2以上に設定→Slowストキャスティクス(スローストキャスティクス)

「%SD」を1に設定→Fastストキャスティクス(ファストストキャスティクス)

この2種類のストキャスティクスの違い、見方、使い方はこちら。

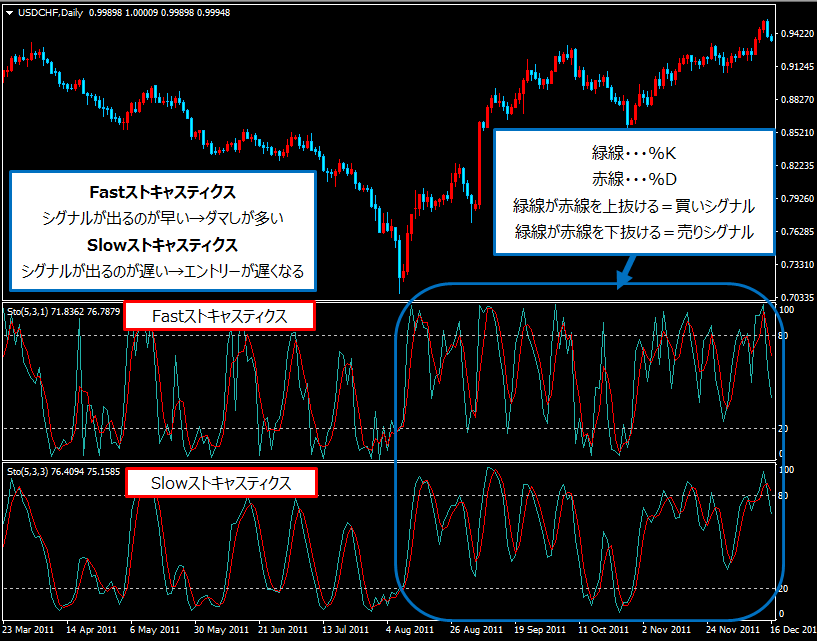

チャート下部に見えるFastストキャスティクスとSlowストキャスティクス。どちらも一長一短あり、それぞれ使い方や得意とする場面が異なります。

ストキャスティクスの使い方・見方について

・Slowストキャスティクス(スローストキャスティクス)

・Fastストキャスティクス(ファストストキャスティクス)

どちらも基本的な使い方・見方は同じです。

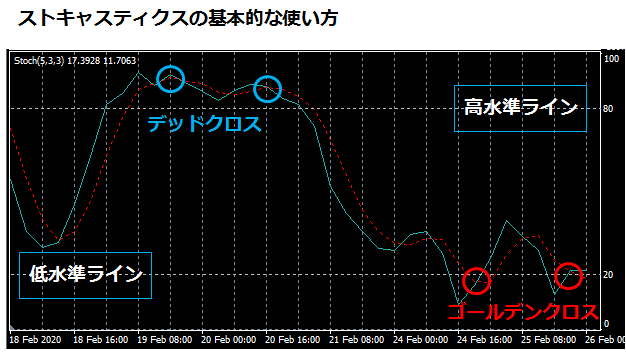

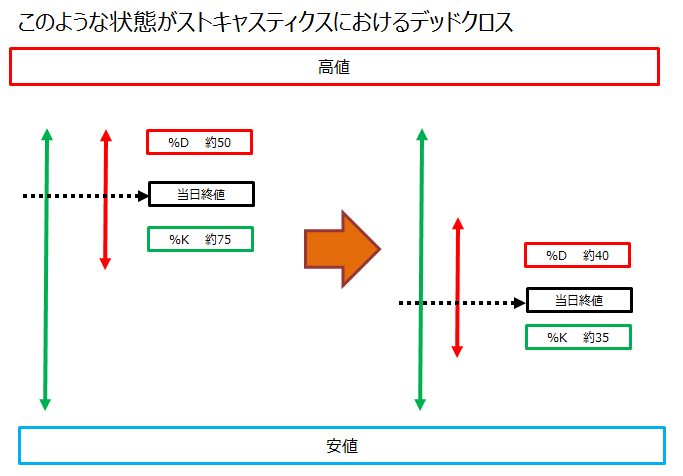

ストキャスティクスのデッドクロスは売り

買われすぎを示す高水準エリア(値80以上)より上部で、緑線(%K)が赤線(%D)を下抜ければデッドクロスとなり売りシグナル。

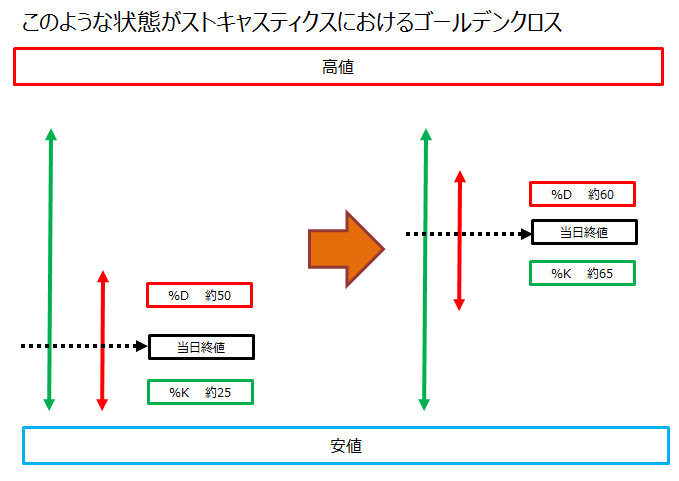

ストキャスティクスのゴールデンクロスは買い

売られすぎを示す低水準エリア(値20以下)より下部で、緑線(%K)が赤線(%D)を上抜ければゴールデンクロスとなり買いシグナル。

チャート画像と比較するとデッドクロス、ゴールデンクロスが良いトレードシグナルとして機能していることがよく確認できます。

FastストキャスティクスとSlowストキャスティクスの違い、使い分けについて

FastストキャスティクスとSlowストキャスティクスは似ているように見えるものの、選ぶ種類によって、トレード成績は大きく変化します。

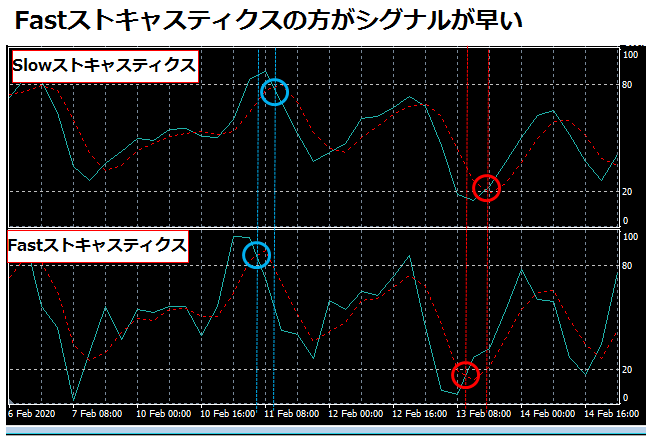

FastストキャスティクスはSlowストキャスティクスと比べ、線が機敏に反応し、Slowストキャスティクスより、ロウソク足数本分シグナルが早く発生します。

シグナルが早いほど、価格が反転した直後にエントリーできる為、天井や底に近い場所でポジションが持てます。ただし、早すぎるエントリーはダマしに引っ掛かる原因にもなります。

逆にSlowストキャスティクスはゆるやかな線になっており、シグナルが少し遅く発生します。エントリーが遅くなるものの、価格の反転を確実に確認してからのエントリーは勝率を安定させます。

引き換えに天井や底と離れた場所でのエントリーになるため、見込める利益幅が少なくなる、損切り幅が大きくなりやすいというデメリットがあります。

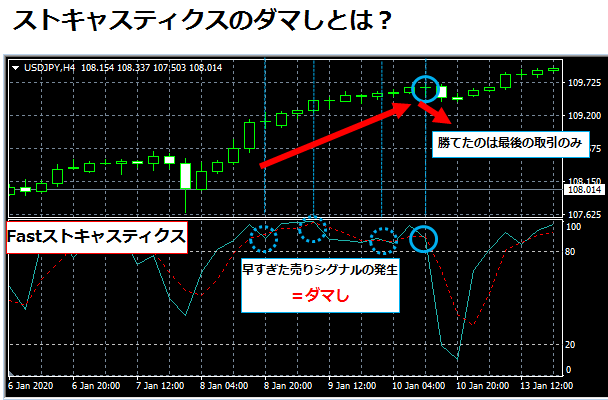

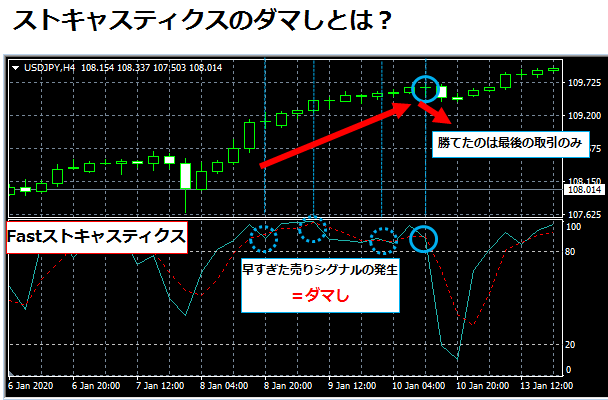

補足:ストキャスティクスのダマしについて

シグナルが早く出すぎることで、結果として損をしてしまうトレードのことをストキャスティクスのダマしと呼びます。

Fastストキャスティクスは機敏に反応する代わりに、シグナルの発生が早い。その結果、上記のように最初の3か所は早すぎたデッドクロスとなり結果として負けトレード。

このようなダマしを回避するには、Slowストキャスティクスを採用する。もしくは別のテクニカル指標と組み合わせつつ使用するという方法が考えられます。

さて、ここで一度、以上FastストキャスティクスとSlowストキャスティクスの特徴、違いをまとめます。

Fastストキャスティクスの特徴

メリット・・・シグナルが早く出る為、天上や底に近い位置でエントリー可能

デメリット・・・早すぎるエントリーシグナルにより、ダマしに引っ掛かりやすい

勝率が低くなるが、利益幅は大きくなり、損切り幅も小さくできるテクニカル指標

Slowストキャスティクスの特徴

メリット・・・勝率が安定する。ダマしに引っ掛かりにくい。

デメリット・・・エントリーが遅くなる為、利益幅は少なくなる。

勝率が高くなるが、利益幅が小さくなり、損切り幅も大きくなるテクニカル指標

どちらも一長一短あるため、自分が採用するトレード手法によりどちらのストキャスティクスを使用するか検討する必要があります。

2つのストキャスティクスの使い分け方法

トレード手法に応じた、2つのストキャスティクスの使い分けの例。

押し目買い、戻し売りでストキャスティクスを使う場合

上昇トレンド中に現れる押し目買い、もしくは下降トレンド中に現れる戻し売りでストキャスティクスを使う場合、Fastストキャスティクスを採用するのが得策です。

トレードする方向がトレンド方向のみと絞られていれば、そのまま、その方向へのトレンドが継続する可能性が高いと考えられます。

押し目買い、戻し売りはFastストキャスティクスの持つ、低勝率という弱点を補完し、その上大きな利益、小さな損失が見込めるトレードが可能な場面です。

トレンドの転換を狙った逆張りトレードを行う場合

上昇トレンドの終わりの天井狙い、価格が大きく移動平均線から乖離した時など「トレンドの転換」を狙った逆張りトレードを行うのであれば、Slowストキャスティクスを採用するのが得策です。

トレンドに逆らった方向にエントリーする場合や、大きな価格変動からの戻りを狙って売買する場合、トレンドの反転をしっかり確認し、エントリーする必要があります。

Slowストキャスティクスはトレンドの反転を確認するまで時間が掛かり、その結果、シグナルの発生が遅くなります。よって、ダマしを回避しつつ、勝率を高めることが可能。

レンジ相場ならFastストキャスティクス一択

上限、下限の価格水準が分かる場面でストキャスティクスを採用するのであれば、Fastストキャスティクス一択です。

上限、下限にタッチした付近になるべく近い水準でエントリーするには、Slowストキャスティクスのシグナルは遅すぎるからです。

ただし、レンジ上下限狙いであればストキャスティクスのクロスシグナルを待たず、「%K」のラインが高水準エリア、低水準エリアに到達した時点でエントリーする方が望ましい。

以上、Fastストキャスティクス、Slowストキャスティクスの使い分けの例。

一概にFastストキャスティクスの方が優秀、Slowストキャスティクスの方が優秀と断定することはできません。トレード局面に応じてどのストキャスティクスを採用するのか?自身の狙いに合わせて使い分けましょう。

お疲れ様です。現在、おおよそコラムの折り返し地点です。

お茶を飲んでひと休憩はいかがでしょうか?。( ゚Д゚)⊃旦

さて、次はストキャスティクスの設定値、おすすめパラメーターや計算方法、ストキャスティクスはどのような考え方によって作られたテクニカル指標なのか?の解説です。

さくっとパラメーターだけ解説しても、どうしてなのか?をきちんと理解するには計算式を知っとておく必要があります。遠回りかもしれませんが、読み飛ばさないで貰えると嬉しいですね。

ストキャスティクスの計算式について

ストキャスティクスの計算方法について解説します。チャート画像をもう一度確認してみましょう。※クリックで拡大。

ストキャスティクスは緑線の「%K」、赤線の「%D」の2つの線により構成されており、それぞれの計算式は次の通り。

Fastストキャスティクスの計算式

緑線・・%K

計算式=(当日終値-過去X日間の最安値)÷(過去X日間の最高値-過去X日間の最安値)×100

赤線・・%D

計算式=%Kの過去Y日間の単純移動平均線

Slowストキャスティクスの計算式

上記、Fastストキャスティクスの%K、%DをZ日間(%SDの値)で単純移動平均した値。※正確にはそれぞれ、%Kを%SK、%Dを%SDと名前が少し変わります。

こうしてそれぞれの線の計算式を分解すると、ストキャスティクスにはXYZの3つのパラメーター設定・期間が存在することが分かります。

パラメーターY・・%Kを平均化する単純移動平均線の期間を設定

パラメーターZ・・%K、%Dを平均化する期間を設定

%K=X、%D=Y、%SD=Zではないということに注意が必要。またパラメーターZが2以上を設定するとSlowストキャスティクス、1を設定するとFastストキャスティクスとなります。

さて、計算式だけ見るとなにやらチンプンカンプン。そこで理解しやすいよう実例で言い替えると次の通り。パラメーター設定・期間はよく使用されている(X=5、Y=3、Z=3)とします。

緑線(%K)・・5日間(X)の最安値を0、最高値を100とした場合、当日終値は0~100のどの位置にあるのかを計算、さらに3日間(Z)で平均化した値

赤線(%D)・・過去5日間(X)で計算された%Kの値の3日間(Y)の高値、安値の平均値に対して当日終値は0~100のどの位置にあるのかを表示。さらに3日間(Z)で平均化した値

赤線(%D)は緑線(%K)の平均化した数値。よって、価格が急に変動したとしても緩やかに値が変わります。それに比べ、緑線(%K)は平均化の度合いが少ない為、値が素早く反応します。

この特徴を利用し、ストキャスティクスの緑線(%K)が赤線(%D)を下抜ければデッドクロスとして売りシグナル、緑線(%K)が赤線(%D)を上抜ければゴールデンクロスとして買いシグナルという使い方をします。

このゴールデンクロス、デッドクロスは計算式を踏まえると、次の画像のように当日終値の位置が変化することを差します。

計算期間の長い%Kが、計算期間の短い%Dを上抜けするのは上記画像の状態。

確かに、%Dの価格帯が上昇しつつあり、当日終値も上昇していることから、相場が上昇トレンドへ転換しつつあるという見方ができます。

デッドクロスはゴールデンクロスの逆。こちらも計算期間の長い%Kが、計算期間の短い%Dを下抜けしており、終値も下がりつつあるという見方ができます。

このようにストキャスティクスは、長期間の高値安値と終値の位置、短期間の高値安値と終値の位置を利用することでトレンドの転換を探ることを目的としています。

ストキャスティクスはオシレーター系指標に分類される為、相場の過熱感を示すテクニカル分析と思われがちですが、正確には長期間の高値安値に対し、終値がどこに位置しているのか?を計算しているだけです。これは次の応用編を学ぶ上で非常に重要なポイントとなる点です

ストキャスティクスの使い方(応用編 序盤)

ここまではストキャスティクスの、基本的な内容。いわば初心者向けの解説。これより先は一歩踏み込んだストキャスティクスの使い方を解説します。

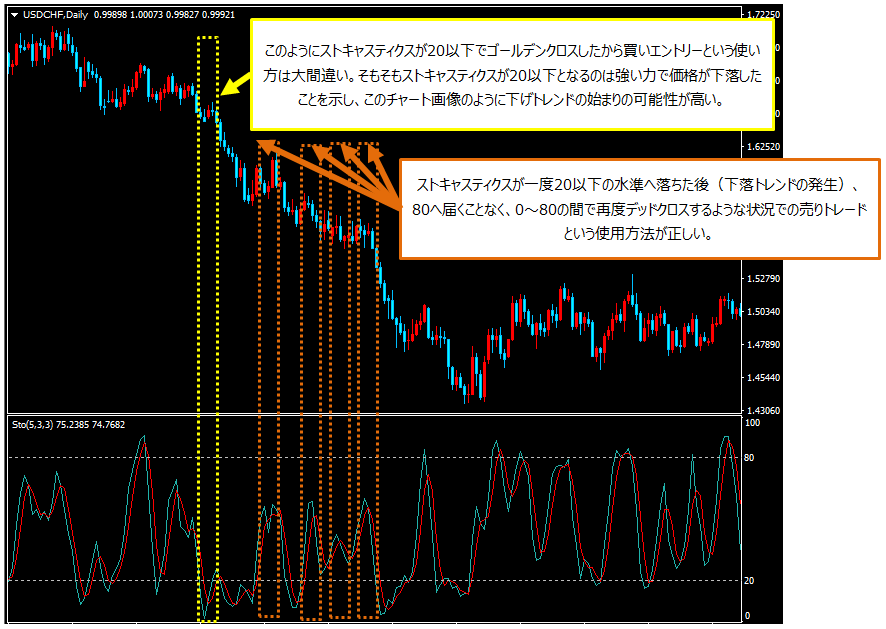

ストキャスティクスは、80以上という高水準でのデッドクロスを売りトレード、20以下という低水準でのゴールデンクロスを買いトレードという使い方が一般的です。

トレンド相場に弱く、レンジ相場で強みを発揮するテクニカル指標と解説されているサイトが多く見受けられます。が、実はこの使い方・考え方は危うい。

ストキャスティクスはトレンド相場に弱く、レンジ相場で強みを発揮しない?

ストキャスティクスの使い方は一般的に買われすぎの高水準(80以上)、売られすぎの低水準(20以下)を越えている状態に発生する売買シグナルに従うというもの。

そもそも計算式を踏まえると高値を更新しそうな時、安値を更新しそうな時しか、ストキャスティクスの値が高水準(80以上)、低水準(20以下)になりません。

トレンド転換の前兆では必ず、高値、安値を更新しそうな動きがあります。つまり、ストキャスティクスの80、20は強いトレンドが発生する前兆の可能性があるということ。

ストキャスティクスの値が80以上という状態は過去x本分の高値安値の幅の間で終値が上部80%以上の位置にあるということ。それだけ「その方向に動き続ける強い力」が働いたということが分かります。

ストキャスティクスのダマしと呼ばれる状態をもう一度確認しましょう。

早すぎたシグナル=ダマしと呼ばれています。が、その実態は強いトレンドが発生したという事実。強いトレンドはストキャスティクス80以上。もしくは20以下でなければ発生しません。

ストキャスティクスの「レンジ相場で値が80以上でデッドクロスすれば売り、20以下でゴールデンクロスすれば買い」というトレード手法は安易に使わない方が良い。

ストキャスティクスの値が80以上、20以下となる相場の状況は、トレンドの転換、レンジ相場の終わりを告げている可能性が非常に高い

・レンジ相場だと判断し、80以上のデッドクロスで売り→思惑に反して価格は上昇。

・20以下のゴールデンクロスで買い→思惑に反して価格は下落

ストキャスティクスのシグナルに従った結果、このように損をしてしまうトレーダーが後を絶ちません。

ではストキャスティクスの使い方はどのようなものが正しいのか?計算式を踏まえるならば、次のトレード手法が有効です。

ストキャスティクスの使い方(応用編 本編)

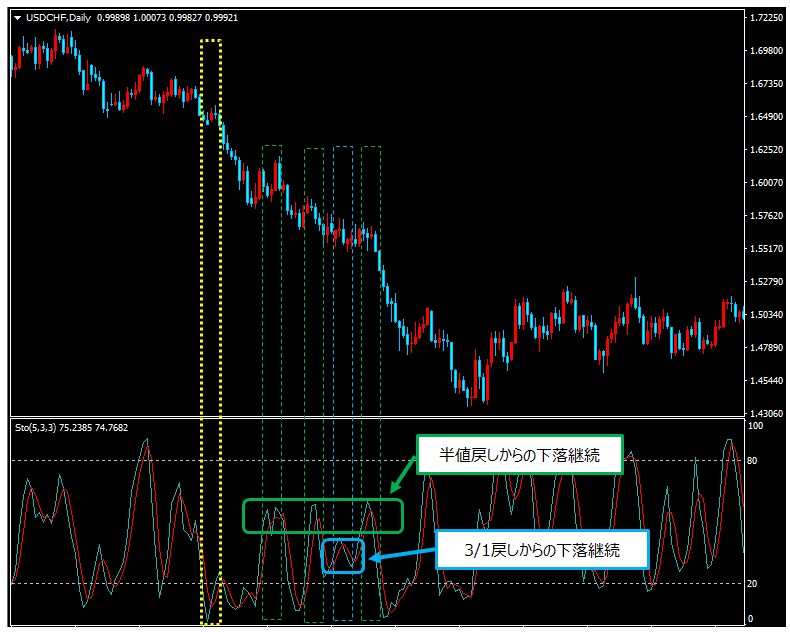

ストキャスティクスの本領を発揮するトレード場面は、売りトレードであれば、値が20以下へ一度振れた後、80へ届くことなく、0~80で再度デッドクロスするような状況での売りエントリーです。

つまり、ストキャスティクスは下落トレンドの戻し売り、上昇トレンドの押し目買いに使用することが理想です。

ストキャスティクスが20以下となり、下落トレンドが発生中に現れる戻し売り

⇒ 価格の上昇力は弱い

⇒ ストキャスティクスは80以上にならない

⇒ よって0~80という水準で再度デッドクロスを繰り返す。

⇒ 下落トレンドの継続を示す。

⇒ 売りエントリーが可能。というような考え方です。

このトレード手法はロウソク足の半値戻し、半値押し、3分の1戻し、3分の1押しと考え方は同じです。←超重要ポイント

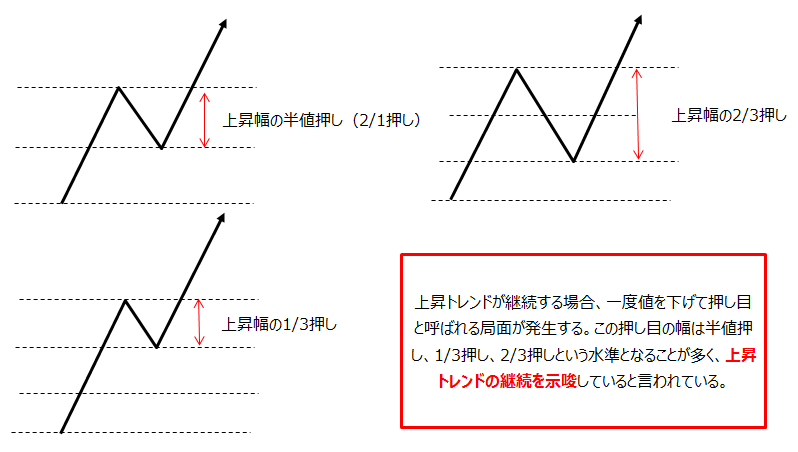

予備知識 ロウソク足の半値戻し、半値押し、3分の1戻し、3分の1押しについて

日本の株式市場でよく考えられているトレンド継続の形。押し目と戻し。

これは上図のように上昇トレンド(もしくは下落トレンド)が継続する場合、一度値を下げて再び上昇することを局面のことを指します。

一時的に下がる比率が半値、1/3、2/3という水準になることが多く、この水準から再度トレンド方向に価格が動き出すとされています。

私の推奨するストキャスティクスのトレード手法はこの考え方と同じ。そもそもストキャスティクスは長期間の高値安値に対し、終値がどこに位置しているのか?を計算しているだけなのですから。

先ほどのチャート画像に、この戻しという概念を追加するとこのようになります。

ストキャスティクスの計算式を踏まえるとストキャスティクスの値は戻し率、押し目率と見ることが可能です。

「え?いやいやストキャスティクスのそんな使い方・見方を紹介しているサイトなんてどこにもないよ?さすがにおかしいことを言っていないかこの人?」

と、いう視線を私におくられている方もいるかもしれません。そこで念のため、もう一度、ストキャスティクスの計算式についておさらいします。

ストキャスティクスの計算式は、長期間の高値安値と終値の位置、短期間の高値安値と終値の位置を利用することでトレンドの転換を探ることを目的としています。

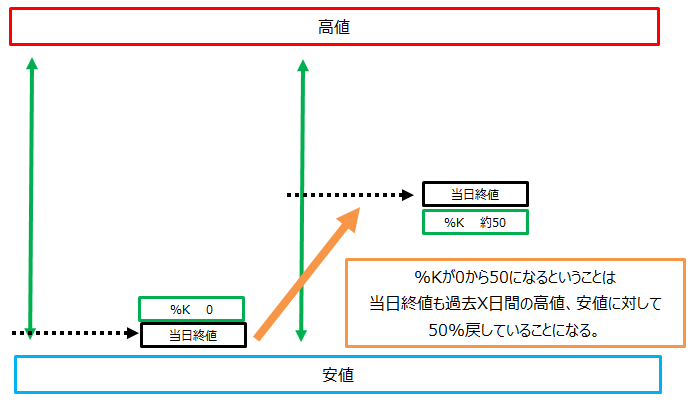

ストキャスティクスの値は期間Xに対しての、戻し率が0~100のどの水準にあるかを表示しているだけ。

緑線(%K)・・5日間(X)の最安値を0、最高値を100とした場合、当日終値は0~100のどの位置にあるのかを計算、さらに3日間(Z)で平均化した値

つまり、%Kが0まで下落し、その後50まで上昇し、再度下落するということは次の画像のような状態を指します。

%Kの50はちょうど50%戻しが発生したということを示します。ストキャスティクスの値=戻し率、押し目率となるのです。

ストキャスティクスの推奨する使用方法(応用編)を一度まとめます。

・ストキャスティクスはレンジ相場で使うものではない。

・ストキャスティクスはトレンドに沿った押し目、戻しで真価を発揮する。

・値が80以上、20以下は強い力が働いている証拠。トレンド転換を示唆

・半値戻し、半値押し、3分の1戻し、3分の1押しという使い方が可能

さて、ここで問題となるのがストキャスティクスのパラメーター設定です。

一般的にストキャスティクスは(X5、Y3、Z3)、(X9、Y3、Z3)、(X14、Y3、Z3)という3つのパラメーター設定・期間の組み合わせでで使用します。

応用編の使い方では%Kのパラメーターをもっと長期間に設定する必要があります。

そこで次はストキャスティクスの%Kのパラメーターを長期にしなければならない理由、またパラメーター設定の考え方、おすすめのパラメーター、また変更方法についての解説になります。

ストキャスティクスのおすすめパラメーター設定・期間の変更方法

ではストキャスティクスはどのようなパラメーターを設定するのがおすすめなのか?

解説に移る前にストキャスティクスを構成する3つのパラメーターについておさらいします。

ストキャスティクスを構成する3つのパラメータ。

パラメーターY・・%Kを平均化する単純移動平均線の期間を設定

パラメーターZ・・%K、%Dを平均化する期間を設定

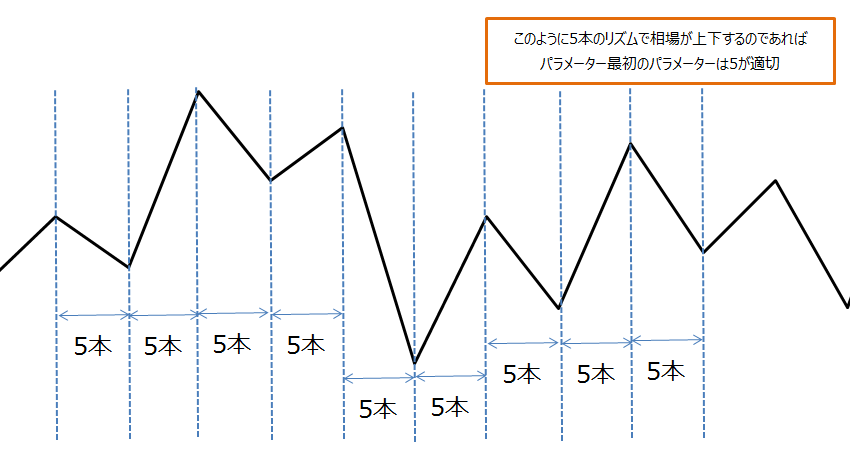

このそれぞれのパラメーターをどのように設定するのがおすすめなのか?結論を言うと、ストキャスティクスの設定値は、相場のリズムに合わせた値にする必要があります。

%Kに影響する期間Xのおすすめパラメーター設定

相場は上記画像のようにロウソク足5本の間隔で上昇、下落というリズムを刻むことが多いと仮定します。

このような相場であればストキャスティクスの%Kに影響を及ぼすパラメーターXは5を取り、レンジ相場を狙ったカウンタートレードを採用することも可能です。が、レンジ相場での80以上でのデッドクロス、20以下でのゴールデンクロスのトレードは非推奨の危ういトレード手法。

よって%Kに影響を及ぼすパラメーターXを5といった短い設定値にすることは望ましくありません。

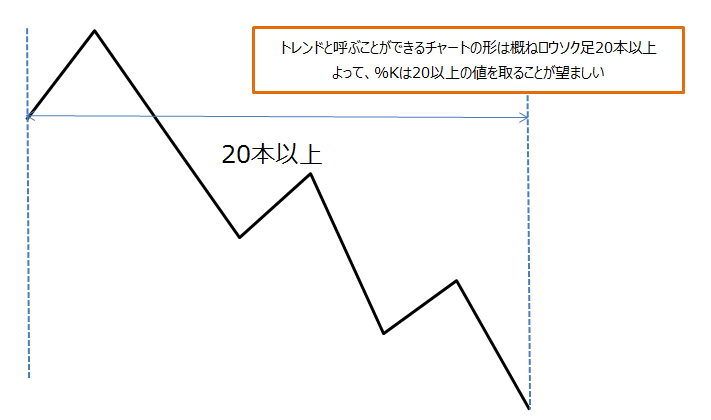

トレンドと呼ぶことのできるチャートの形を成すには概ね20本以上のロウソク足が必要です。

よってストキャスティクスをトレンドの中の戻し、押し目を狙ってのトレードに使用するのであれば%Kに影響を及ぼすパラメーターXは20以上の値を取る必要があります。

具体的な値は自身のトレードスタイルによって変化します。

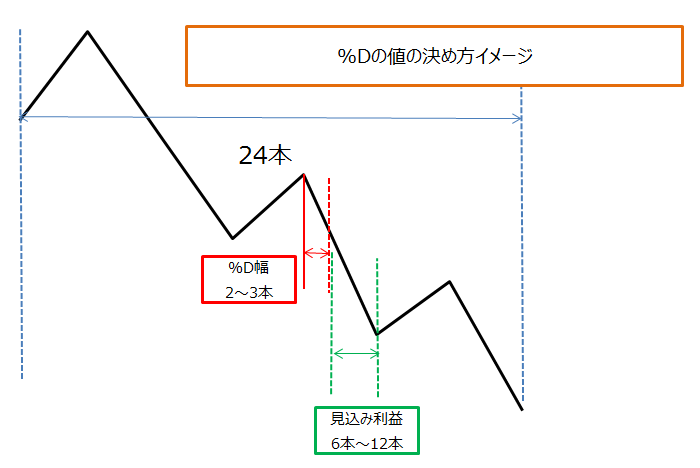

例)FX、NYタイム突入後のトレンド方向を判断、その方向にトレードを行う。

ニューヨークタイムは約7時間です。最初の2時間で発生したトレンドは、その後5時間継続する強い傾向があります。

よって、この5時間の間に発生する戻し、押し目を狙い、ポジション保有間隔 30分~1時間のデイトレードを行うという計画を立てたとします。

少しづつフィルターをかけていきます。

5分足チャートの2時間は24本・・・パラメーターXを24に設定 ○

15分足チャートの2時間は8本・・・パラメーターXを8に設定 ×

※パラメーターXが20以下となるため×

トレンドを判断する2時間をチャート上で表し、パラメーターXが20以上になるのは、1分足チャートなら120で設定、5分足チャートなら24に設定必要があります。

さらに、ポジション保有間隔 30分~1時間を叶えるべく、フィルターをかけます。

ポジション保有間隔 30分~1時間は5分足チャートで6本~12本 は○

エントリーからの利食いタイミング、決済の時期を想定する場合、

・30本先~60本先のロウソク足の状態

・6本~12本先のロウソク足の状態

後者の方が、どのような動きとなっているのか?予想しやすいでよね。

よって最初の2時間で発生したトレンドを狙い、ポジション保有間隔 30分~1時間のデイトレードを行うのであれば5分足チャートで%Kのパラメーターを24に設定するのがオススメです。

このような%Kのパラメーター設定の考え方は株式市場、先物市場、日足、1分足と相場を区別することなく共通して使用できます。

どのような状況でロウソク足20本以上のトレンドが発生しやすいのか?を考えれば、様々な取引手法のアイデアが生まれます。

例)値幅(ボラティリティ)が増す時間帯にトレンドが発生しやすい。

例)重要な経済指標発表日の後にトレンドが発生しやすい。

このような仮定に基づき、取引する市場、使用するチャート時間軸、ストキャスティクスの%Kのパラメーターを設定し、取引を行うことをオススメします。

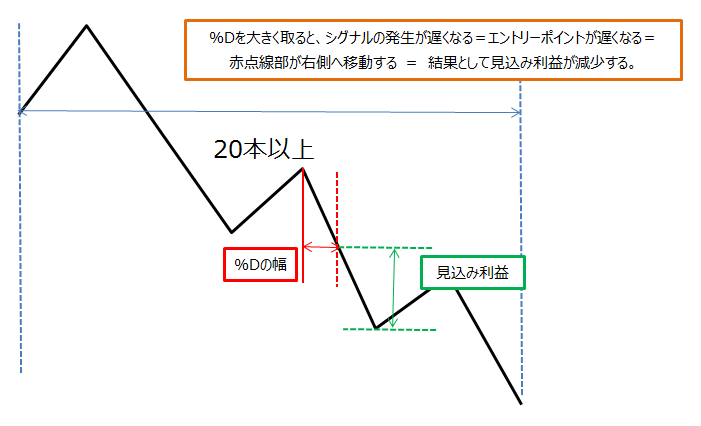

%Dに影響する期間Yのおすすめパラメーター設定

ストキャスティクスの%Dの値は%Kの過去Y日間の単純移動平均線。

期間Yのパラメーターの設定値が大きくなればなるほど線が緩やかになり、シグナルの発生が遅くなります。

シグナルの発生が遅くなると、見込み利益が少なくなります。

よって、%Dに影響するYの設定は大きすぎない値が望ましいことが分かります。

先ほどのFXトレーダーの場合、5分足チャートを使用し、%Kは24、イグジットはエントリーから6本から12本を想定していました。彼の場合のおすすめのパラメーターYは、%Dは少なくとも6以下。2~3程度がおすすめのパラメーター設定値です。

彼の場合、イグジットはエントリーから6本から12本を想定していた為、期間Yのパラメーターは2~3程度がおすすめでした。

もし、イグジットを30本以上先で想定しているのであれば、期間Yのパラメーターもっと大きく取る必要があります。

期間Yのパラメーター設定に必要な考え方は、ロウソク足何本程度を見込み利益として狙うか?です。これさえ考えることができれば自由にパラメーターを変化させることが可能。

%SDに影響する期間Zのおすすめパラメーター設定

Fastストキャスティクスになるか、Slowストキャスティクスになるかを決定するパラメーター期間Zのおすすめパラメーター設定値は1です。

Fastストキャスティクスになるようにパラメーターを設定します。この理由は、実はかなり最初の方で答えを書いています。

前半部分の引用 ここから

押し目買い、戻し売りでストキャスティクスを使う場合

上昇トレンド中に現れる押し目買い、もしくは下降トレンド中に現れる戻し売りでストキャスティクスを使う場合、Fastストキャスティクスを採用するのが得策です。

トレードする方向がトレンド方向のみと絞られていれば、そのまま、その方向へのトレンドが継続する可能性が高いと考えられます。

押し目買い、戻し売りはFastストキャスティクスの持つ、低勝率という弱点を補完し、その上大きな利益、小さな損失が見込めるトレードが可能な場面です。

前半部分の引用 ここまで

今回紹介するストキャスティクスの使い方は、トレンドの中に現れる押し目、戻しを狙っての売買になるので、Fastストキャスティクスを採用すべきです。よって最後のパラメーターZのおすすめの設定は1となります。

ストキャスティクスのおすすめパラメーター設定値まとめ

以上より、ストキャスティクスのパラメーター設定の考え方は次のようになります。

ストキャスティクスを構成する3つのパラメータのおすすめ設定値。

%Dに影響するパラメーターY・・2~3程度、状況によりもっと大きな値

%SDに影響するパラメーターZ・・Fastストキャスティクスの1

ストキャスティクスとダイバージェンスについて

価格は下落しているが、ストキャスティクスの値は上昇しつつある。

価格は上昇しているが、ストキャスティクスの値は下落しつつある。

このような、価格とテクニカル指標の値が逆行している現象のことをダイバージェンスと呼びます。

ダイバージェンスと呼ぶ状態が見られると、近いうちにトレンドが転換すると考えられています。

ストキャスティクスだけでなく、MACDやRSIといった他のテクニカル指標でもダイバージェンスと呼ばれる状態が見られます。概念はどれも同じ。

ストキャスティクスのダイバージェンスはこちら。

①青線部

価格、ストキャスの値は共に高値を切り下げて下落続けている=下落トレンドが発生しており、その下落の強さは次第に強くなりつつある。

②黄線部

価格は下落を続けているが、ストキャスの高値が上昇=ダイバージェンスが発生しています。

下落が継続しそうに感じますが、ストキャスティクスの高値が上昇しつつある=「上昇しようとする力」が次第に強くなっていること。トレンドの転換の可能性が高まっていることを示唆しています。

③赤線部

ダイバージェンス発生後、トレンドが転換。下落トレンドから上昇トレンドへと切り替わりました。

さて、ダイバージェンスの発生はトレンドの転換を示唆している可能性があると言われています。が、果たして本当になのでしょうか?

ストキャスティクスのダイバージェンスはトレンドの転換を示唆しているの?

ストキャスティクスのダイバージェンスがトレンドの転換を示唆しているのか?考察するために、具体的な条件を定めます。

ダイバージェンスの考察条件

Fastストキャスティクス パラメーター(24、3、1)を採用

Fastストキャスティクスの計算式

%K 計算式=(当日終値-過去24日間の最安値)÷(過去24日間の最高値-過去24日間の最安値)×100

%D 計算式=%Kの過去3日間の単純移動平均線

分かりやすく言い替えます。

%K・・24日間の最安値を0、最高値を100とした場合、当日終値は0~100のどの位置にあるのかを表示。

%D・・過去24日間で計算された%Kの値の3日間の高値、安値の平均値に対して当日終値は0~100のどの位置にあるのかを表示。

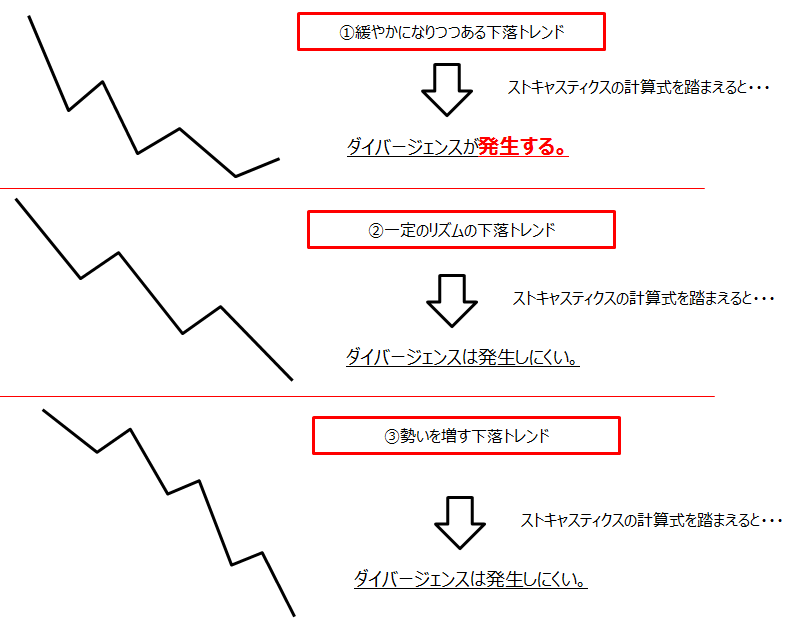

以上、ストキャスティクスの計算式を踏まえ、どのような価格推移であればダイバージェンスが発生するのか、考察すると次の図解。

図解 ストキャスティクスがダイバージェンスとなる価格推移

ストキャスティクスのダイバージェンスはチャートの形状によって発生するかしないかが決まります。

①緩やかになりつつある下落トレンド

→ストキャスティクスの計算式を踏まえると・・ダイバージェンスが発生する。

②一定のリズムの下落トレンド

→ストキャスティクスの計算式を踏まえると・・ダイバージェンスは発生しにくい。

③勢いを増す下落トレンド

→ストキャスティクスの計算式を踏まえると・・ダイバージェンスは発生しにくい。

価格下落が緩やかになりつつある下落トレンドがその後、レンジ相場、上昇トレンドに転換するのは自然な流れです。

よって、ストキャスティクスのダイバージェンスは有効な考え方であると判断できます。

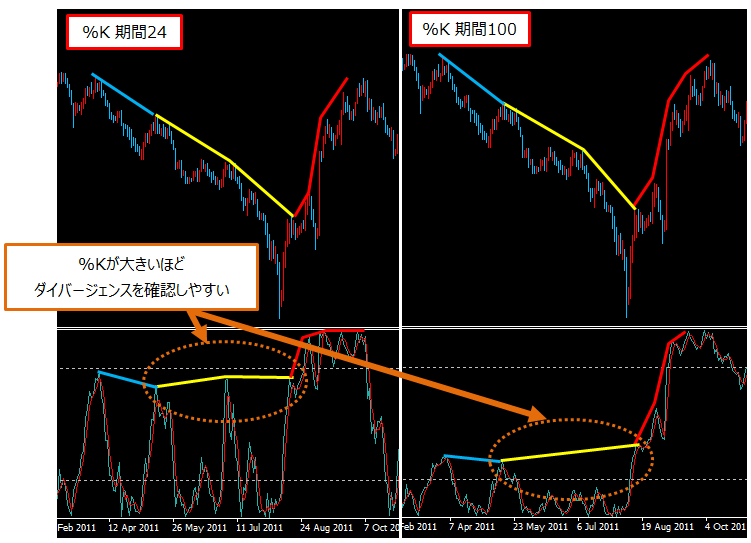

ダイバージェンスを確認しやすいおすすめのストキャスティクスのパラメーター設定値

ストキャスティクスのダイバージェンスは%Kの期間を多く取れば取るほど、確認しやすい。

先ほどダイバージェンスの紹介で使用した画像の期間は24でしたが、同じ場面を期間100で表示した場合、次のようになります。

期間を大きく取れば取るほど、ダイバージェンスを確認しやすい。もし、ストキャスティクスのダイバージェンスをトレードに取り入れるなら、設定値を大きくするのおすすめ。

例えばダイバージェンスを取り入れる為に、ストキャスティクスのパラメーターXを100という大きな値で使用することに問題があるのか?という疑問が生まれると思います。

これは全く問題ありません。

ストキャスティクスのおすすめ・推奨パラメーターとして私は%K 概ね20以上とし、トレード手法はトレンドに沿った押し目買い、戻し売りを推奨しています。

「チャート上にてトレンドだと確認できる期間」が概ねロウソク20本以上なのでパラメーターXの設定値を概ね20本以上と紹介しました。

このトレンドの判断を「ロウソク足100本分」に設定するのであれば、パラメーターXの設定値を100とすることは適切です。

移動平均線を使用してトレンドを判断するトレーダーと考え方は同じ。

・20日単純移動平均線の向きが上向きなら上昇トレンド、下向きなら下落トレンド

・100日単純移動平均線の向きが上向きなら上昇トレンド、下向きなら下落トレンド

移動平均線を使用するトレーダーは、移動平均線の期間を変更し、トレンドを判定しています。ストキャスティクス同じ考え方です。

・過去20日間の高値、安値の幅に対して、終値が80の水準であれば上昇トレンド発生の可能性を示唆。

・過去100日間の高値、安値の幅に対して、終値が80の水準であれば上昇トレンド発生の可能性を示唆。

どちらも有効な考え方です。

ここで、ストキャスティクスのクロスシグナルを利用して売買するために、パラメーターXを短く設定するのか、ダイバージェンスを利用して売買するために、パラメーターを長く設定するのか?という疑問が生まれます。

A・期間Xを20に設定し、クロスシグナルが多発する環境でトレードを行う。

B・期間Xを100に設定し、ダイバージェンスが確認しやすい環境でトレードを行う。

どちらがより儲けることが可能なのか?

これも挑む市場(株式・FX・先物)、使用する時間軸と自身の採用するトレード手法により変化します。

例えばそもそもダイバージェンスが発生しやすい時間帯、一か月の中でダイバージェンスが発生しやすい日があるのだろうか?を考えるのも一つの方法です。

例) FX、株式、先物のデイトレーダーの場合

雇用統計の発表など、特に市場を大きく動かすような材料が見当たらない日のデイトレードであれば、ダイバージェンスが発生しやすいチャート形状「緩やかになりつつある下落トレンド」は見られやすい。

大きく動かすような材料が無ければ、価格の動き自体も緩やかとなり、その結果ダイバージェンスが発生することも十分考えられます。

市場を大きく動かすような材料が見当たらない日であればストキャスティクスの%Kのパラメーターを大きく取り、ダイバージェンスを確認しつつトレードすることが有効です。

逆に市場を大きく動かすような材料がある日付の場合、その材料によってトレンドの方向が急変してしまいます。

例えば5分足で期間100は時間に換算すると8時間と20分です。

相場が大きく動きやすい日のデイトレードで、8時間20分という期間でトレンドを測ることはできません。数時間でトレンドは変化します。

このような日は5分足で%Kを20程度のパラメーターにしたストキャスティクスでトレードを行うことが適切です。

例)スキャルピングトレーダーの場合

スキャルピングトレーダーのような極端な短期売買を行うトレーダーであれば、市場が大きく動く日、動かない日。共に1分足で%Kを100程度の設定値でダイバージェンスを確認しつつトレーダーを行うことが可能。

例)その他のトレーダーの場合

例えば日足を使用し、四半期の動きからトレンドを判断。決済予定は次の四半期後程度を予定しているトレーダーであれば%Kの期間を60程度取り、ダイバージェンスをほどほどに確認しつつトレードすることが可能。

このように自身が採用するトレード手法により、ストキャスティクスの%Kのパラメーターとダイバージェンスが利用しやすいか、利用しにくいかが決まります。もし、自身のトレード手法はダイバージェンスを利用しやすい環境であるならば、積極的に使用してみるのも良いかもしれません。

ストキャスティクスとRSIの違いについて

同じオシレーター系テクニカル指標として有名なものにRSIがあります。

こちらはストキャスティクスとは似て非なる計算式を採用しており、少しクセのあるテクニカル指標です。

それはストキャスティクスと違い、RSIの計算式は高値、安値の値を使用しないからです。

RSIは始値と終値の上昇幅、下落幅を使用し、上げ下げの比率により相場の加熱感を測るテクニカル指標です。

価格の買われすぎ、売られすぎを指数化するオシレーター系のテクニカル分析に分類されるにも関わらず、高値、安値の値を計算に含めない点に少し疑問に感じるものの、加熱感を測るという目的であればRSIの方が理に適っているテクニカル指標です。

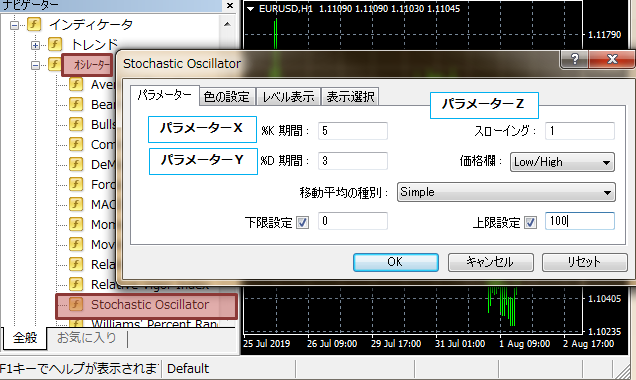

おまけ MetaTrader4(MT4)のストキャスティクスの見方

おまけで、FXトレーダーの多くが使っているMetatrader4(MT4)でストキャスティクスを使う場合の設定方法を紹介します。

Metatrader4(MT4)を起動すればオシレーターの部に、Stochastic Oscillatorという項目が見つかります。

ダブルクリックするとストキャスティクスの設定画面を見ることができます。

今回の解説にあったパラメータXYZはそれぞれ上記画像の位置に記載されています。MT4の初期設定は(5、3、1)で短期間のFastストキャスティクスとなっています。

このパラメーターをそれぞれ変更することで、様々な期間のストキャスティクスを表示させることが可能になります。

【完全版】ストキャスティクスのおすすめパラメーター設定、見方・使い方、計算方法まとめ

・ストキャスティクスは日本語で推計学という意味

・高値と安値に対し、終値がどの位置にあるのかを示すテクニカル分析

・「%SD」のパラメーター設定により、ストキャスティクスは2種類に分類

・Slowストキャスティクスはシグナル遅、勝率高、利益小、損失大となる傾向有

・Fastストキャスティクスはシグナル早、勝率低、利益大、損失小となる傾向有

・ストキャスティクスの使い方の1つにゴールデンクロス、デッドクロスがある。

・ストキャスティクスのダマしを回避するならSlowストキャスティクスを採用

・レンジ相場ならFastストキャスティクス一択

・押し目買い、戻し売りでストキャスティクスは使える。

・ストキャスティクスを応用すると、半値戻し、1/2戻し、1/3戻しで使える。

・%Kに影響するパラメーターXは概ね20以上がオススメ

・%Dに影響するパラメーターYは2~3程度、状況によりもっと大きな値がオススメ

・%SDに影響するパラメーターZはFastストキャスティクスの1がオススメ

・ストキャスティクスのダイバージェンスはトレンド転換を測れる。

・ダイバージェンスを確認したいなら%Kのパラメーターは長く取ること。

・ストキャスティクスとRSIは全く別のオシレーター系テクニカル指標

・MetaTrader4(MT4)でもストキャスティクスは使える。

最後までおつかれさまでした。良ければ他の記事も読んでみて貰えると嬉しいです。