PBRの目安について知りたい。PBR1倍以下の株を買うべき?

そんな投資家のためにPBRについて徹底解説。PBRの目安値、1倍以下の銘柄に投資すべきなのか?PBRを投資に役立てたいのであれば、是非読み進めて貰えればと思います。

PBRとは株価純資産倍率の略称

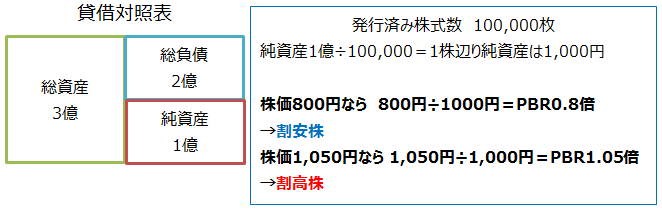

PBRは純資産(総資産-総負債)と株価を比較し、株価が割安なのか、割高なのかを評価する株式指標の1つ。正式名称は株価純資産倍率(Price Book-value Ratio)。

Price(価格)Book-value(帳簿価格)Ratio(比率)の頭3文字を取って「ぴーびーあーる」と読みます。

PBRによる割高判断

株価<1株辺り純資産であればPBRは1倍以下となり割安株。株価>1株辺り純資産であればPBRは1倍以上となり割高株と判断されます。

理論上、PBRが1以下の会社の株を100%取得し、即上場廃止、解散すれば純資産-株式取得価格の差額が利益となり、めっちゃ儲かります。

M&A(企業買収)でも純資産額は重要視され、代表的なコストアプローチ手法では総資産、総負債を時価・簿価にて再評価し、純資産額を算定。その純資産額をもとに買収価格を決定します。

このように純資産額は企業の評価に大きな影響力を持ちます。これを株式投資に応用したのがPBR。だから投資家の多くはPBRを見て、購入するか、しないのかを判断しています。

PBR1倍以下の株に投資は慎重に

PBR1倍以下が割安株。PBR1倍以上なら割高株。こう聞くと株式投資初心者の人ほどPBR1倍以下の銘柄を探し、投資する人が多い。

が、PBR1倍以下の株は問題を抱えている企業が多いため注意が必要です。

PBR1倍以下で取引されている=将来、純資産が減少することを織り込んだ株価。ということ。目先の割安感で購入するのは危険。

実際の例を見てみましょう。

本記事、最初の投稿日は2019年11月25日。当時の三菱自動車工業のPBRは0.83倍で割安でした。

2019年11月25日時点 三菱自動車の株価とPBR

三菱自動車の最新のPBRはこちらから。

約1年後の現在、2020年12月時点では三菱自動車の株価は194円。純資産は16兆1,792億から15兆9,908億円へと減少しています。

PBR 1倍以下で推移していた市場予測通り、純資産は減少し、さらに株価も大きく下落しています。PBR 1倍以下だからといって購入するのは危険だという良い例。

ではPBR 1倍以上の割高株はどのように推移したのか?こちらも1年間のビフォーアフターを確認してみましょう。

2019年11月25日のトヨタ自動車工業のPBRは1.29倍で割高でした。

2019年11月25日時点 トヨタ自動車の株価とPBR

トヨタ自動車の最新のPBRはこちらから。

約1年後の現在、2020年12月時点ではトヨタ自動車の株価は7,820円とほぼ横ばい。純資産は19兆8,462億から20兆5,647億円へと増加しています。

PBR1.29倍と割高に思えたトヨタ株は業績も好調。株価も落ちることなく横ばい。配当金を加味すればトヨタ株を買うことで利益が得られたと考えられます。

PBR 1倍以下の株を購入する投資手法をバリュー株投資と呼びます。バリュー投資は賢い選択なように見えて、実は逆。リスクを取った逆張り的手法なため、慎重な判断が求められます。

では話題を変えて、PBRの目安値をどう設定すれば良いのか?こちらについて解説を進めて行きたいと思います。

PBRの目安値を決める。

PBRは業種別平均値、国別平均値などを目安値として使うことが可能。

業種別PBRを目安値として使う。

PBRは将来の純資産を織り込んだ値となる為、業種によって平均値が異なります。

例えばPBR上位の業種は情報・通信業。逆にPBR下位の業種は銀行業でPBRは0.3倍近く。今後も縮小の一歩を辿ることが確実視されています。

銀行業全体のPBRが0.3倍と低評価な中、セブン銀行(8410)はPBR 1倍以上が何年も継続しています。明らかに割高だと判断できます。

ちなみに興味のある人は調べて欲しいのですが、セブン銀行は他の銀行と比べ別格。全く違うビジネスモデルで勝ち組企業と化しています。

ここから先は投資家の腕の見せ所。なぜ業界平均PBRと比べ、その株のPBRは高い or 低いのか調査し、自身の見通しを作っていく。

業界では期待されているものの、それはまやかし。ボロが出ると考えれば空売り。業界では期待されていないものの、私は評価する。株価が上昇するまで長期保有する。

このように業界平均PBRを目安値として使い、投資判断の参考にすることができます。

国別のPBR平均を目安値として使う。

分散投資や海外投資を行う場合、国単位のPBR平均を目安値として使うことができます。

世界各国のPBRデータ

PBRの値を見ることで、国単位の将来の見通しが分かります。

米国、デンマーク、ニュージーランド、スイス、北米、インド辺りが今後の成長が期待されている国。海外株に投資するのであれば、この辺りは要検討ですね。

自身が購入しようとしている株が国平均PBRを下回っている場合、国の期待値以下の株。国平均PBRを上回っている場合、それだけ期待が寄せられている株と評価できます。

また国平均PBRは過去の推移も確認すると尚良し。

日経平均先物指数のPBR推移

最新の日経平均株価PBR推移はこちらから。

日本株への期待は2006年頃をピークに下落。2008年以降1.6倍を超えたことはありませんでした。

もし、現在のPBRが過去のPBRと比較して割高圏にあれば、株式市場全体が買われすぎだと判断できます。高値掴みを避けるためにも、そのような場面で株式投資は避けた方が良いでしょう。

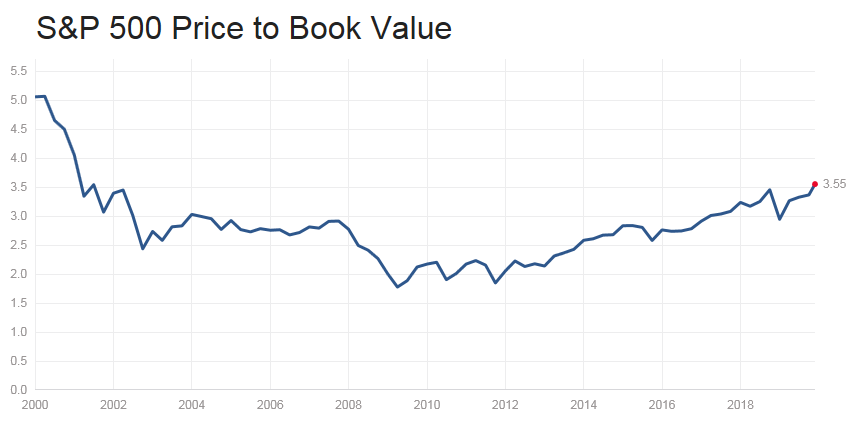

ちなみに米国株は好調が続いています。

米国株(S&P500)のPBR推移

最新の米国株(S&P500)PBR推移はこちらから

2000年のITバブル時を除けば、過去最高値に向かってPBRが上昇中。完全な上昇トレンドにあると判断できます。

日本株しか売買しないのであれば国平均PBRを目安値とし、その目安値を上回っている個別株を中心にスクリーニングしていきたいですね。米国株ならインデックス投資がオススメです。

PBRが高すぎる株はとても購入しずらい?

PBRがあまりにも高いと、割高だから購入しずらい。

PBRが割高、割安を測る指標という認識を強く持ちすぎると、PBRが高すぎるから購入できない。という考え方に陥ることがあります。この気持ちは非常に分かります。

そこで過去2019年11月時点でPBR5.41倍だった、Googleを運営している「アルファベット」の株価がどのように推移したのか?見てみましょう。

高PBR株 アルファベットの1年間の株価推移

2019年末頃、1,344ドルだった株は現在1,767ドルへと上昇。PBRは5.41倍から6.92倍へと増加しています。(最新のPBRはこちら)

これは1つの例ですが、PBRが高い株ほど安定している傾向にあるのは事実。これは冒頭に紹介したトヨタ自動車の例でも分かります。

PBRが高いから購入できない。という先入観からの卒業が、初心者投資家を卒業するためのハードルの1つ。乗り越えていきましょう。

PBRとは?本当にPBRの目安は1倍以下なのか まとめ

数値だけを見ればPBR1倍以下が割安株。PBR1倍以上なら割高株と判断できます。が、PBR1倍以下の株は問題を抱えている企業が多いため注意が必要。

目先の割安感でPBR 1倍以下の株を購入するのは危険です。

投資判断にPBRを使うなら目安値として、業種別PBR平均、国別PBR平均を使うことが可能。またPBRの推移をみることで期待値の変化まで知ることが可能です。

私はPBR 1倍以下の株を積極に購入することはありません。良い銘柄であっても市場で評価されるまでに時間がかかります。結果、資金の回転率が下がり、効率が悪化します。

ノリに乗っている企業を順張り購入する方が私は好き。

他にも投資家に役立つ記事を多く書いているので、良ければ下記の関連記事より色々読んでみて貰えると嬉しいですね。